Bisher hat der Club of Politics zum Thema Wirtschaftskrise sein Augenmerk vor allem auf die USA gerichtet. Der DJ sitzt in der Seitwärtsfalle und die USA gastieren in der Zinsfalle. Doch der Faktor Nummer 3 für eine der größten Wirtschaftskrisen ist eine große Subprime-Blase, die sich seit 2004 kontinuierlich aufgebaut und nach dem Crash zu Beginn der Finanzkrise Stück für Stück wieder aufgepumpt hat.

Bisher hat der Club of Politics zum Thema Wirtschaftskrise sein Augenmerk vor allem auf die USA gerichtet. Der DJ sitzt in der Seitwärtsfalle und die USA gastieren in der Zinsfalle. Doch der Faktor Nummer 3 für eine der größten Wirtschaftskrisen ist eine große Subprime-Blase, die sich seit 2004 kontinuierlich aufgebaut und nach dem Crash zu Beginn der Finanzkrise Stück für Stück wieder aufgepumpt hat.

Diese Subprime-Blase bestimmt also weiterhin die Situation. Legte sie 2007 die Basis für die Finanzkrise bei den Banken so ist sie nun die Mutter der Finanzkrise der Staaten und damit indirekt auch bald wieder der Banken. Diese Blase ist die seit über 20 Jahren stärkste gemessene Eskalation des Wirtschaftszyklus. Diese Blase ist bedeutend gefährlicher als die Experten in Wirtschaft und Politik wahr haben wollen.

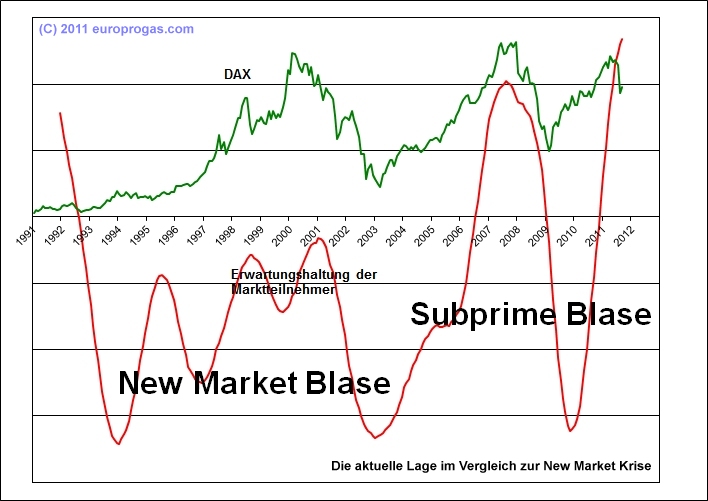

Der Grund für die Annahme, dass die aktuelle Krise in eine große Weltwirtschaftskrise enden wird, liegt in der Psychologie der Menschen und deren Erwartungshaltung. Man betrachte das Diagramm und achte auf die rote Linie 1994 bis 2002 sowie die rote Linie von 2004 bis heute. Diese Linie markiert die Werte der Erwartungshaltung der Marktteilnehmer. Ermittelt werden diese Werte von verschiedenen Instituten wie Ifo und ZEW. Der Club of Politics fasst die Ergebnisse in ein mathematisches Modell zusammen und gleicht so die typischen Fehlerquoten der Institute aus. Die Werte enthalten den gesamten Markt von Handel, Gewerbe, Banken bis hin zu den Privathaushalten. Die grüne Linie dazu zeigt den monatlichen Deutschen Aktien Index an (DAX).

In der ersten Periode von 1994 bis 2002 erkennt man, wie der Markt kontinuierlich anschwellt und dabei 1998 und 2000 nach oben ausbricht. Die Erwartungshaltung der Menschen schwillt parallel dazu in drei Wellen an. Kein Wunder, denn diese Art der Geldgewinnung ist für viele Menschen zum damaligen Zeitpunkt noch neu. Man pirscht sich noch vorsichtig an den Markt heran. Ab 2000 beginnt der Effekt der Bildzeitung zu wirken: Der Markt ist eigentlich schon längst ausgepowert, aber die Bildzeitung erkennt die Wirkung der Berichterstattung über die Börse und gibt Tipps. Das bringt den eigentlich längst ausgelauchten Markt und die Gier der Menschen dazu, den DAX auf einen kräftigen steilen Flug in Richtung 8000er zu treiben. Den Banken war es recht, sie investierten zum einen vorher und zum anderen verkaufen sie ja die Aktien an die Kunden. Wer böse ist, der würde ein doppeltes Insider-Geschäft vermuten.

Nachdem nun die Masse investiert war, pendelte der DAX vorsichtig nach unten, aber viele Börsenexperten hielten dies für eine sogenannte gesunde Bewegung. Wenn Börsianer keine Erklärung mehr haben, dann werden sie menschlich. Wenn innere Werte, Über- und Unterbewertung und KGV nicht mehr zu logischen Erklärungen führen, dann spricht man von Erholung, Gesundung und Atmen. Das Atmen 2000 endete in den Mundgeruch Ende 2001. Schuld gab man dafür den 9/11. Doch der 9/11 hatte damit nichts zu tun, es war der Moment, an dem viele wieder zu klaren Gedanken kamen und merkten, dass der Wert des Aktienmarktes sehr fern vom eigentlichen Markt war.

Es war das schon 2000 vorhergesehene Ende in einer einzigen Endladung. Das Ende der goldenen 90er war endgültig besiegelt, die New Market oder New Economy Blase war mit einem lauten Knall geplatzt. Natürlich gab es damals viele New Market Firmen, deren Aktien eigentlich nie etwas wert waren. Aber das wussten damals nur die Banken als IPO der jungen AGs. Der eigentliche Wert einer Firma wurde von den Banken in den Prospekten des Aktien-Starts durch bunte Fantasie kräftig übermalt. Wehe, man lass das Kleingedruckte. Potentielle AGs und IPOs sprachen damals von der sogenannten Fantasie.

In der gleichen Zeit bekamen die Firmen unkontrolliert Millionen an Geldern durch Venture Capitals und schon bald machte der Index der Cash-Burn-Rate seine Runde. Wer verbrannte mehr Geld in kürzerer Zeit und welche Bank war dumm genug, noch mehr Geld nach zu schießen. Keine Angst, wir wollen hier nicht mit den Banken wegen der New Market Blase abrechnen. Viele Menschen verloren ihr Geld, aber sie verloren ihr Geld in der eigenen blinden Gier.

Das war 2002 nicht anders. Diesmal gab es keinen New Market, diesmal waren es die Banken, die den Markt begründeten. Die Subprime-Strategie wollen wir hier nicht noch weiter erklären. Böse gesprochen war es die Story von Onkel Tom: In den USA verkaufte jemand einen Kredit zur variablen Zinsen zum Bau einer Hütte für Onkel Tom. Eine lose Holzhütte, besser kann man die Immobilien der USA nicht bezeichnen. Tom – sein geringes Einkommen reichte von vorn herein nicht aus – kann bald den Kredit nicht mehr bedienen, weil die Banken auf Grund von Risikoausfall die Zinsen auf völlig unrealistische Werte erhöhen können. Damit zerlegen sie Onkel Tom und damit zerlegen sie einen vormals zahlungsbereiten Kunden. Am Ende bleibt die Holzhütte. Die Frage ist nur: Wer kommt jetzt für den Kredit auf? Wohin haben die Banken das Risiko verlagert, um solche Geschäfte überleben zu können?

Das ist einfach: Die US-Banken wussten natürlich vorher, dass dies so nicht funktionieren würde. Daher bündelten sie vorher diese riskanten und von vorn herein wertlosen Kredite mit anderen Finanzprodukten, die eine gewisse Sicherheit bedeuteten. Man nannte diese Produkte CDO (Collateralized Debt Obligation, zu deutsch besicherte Schuldverschreibungen). Der Verkaufsslogan solcher Produkte: Hohe Rendite durch viel Risiko, dass durch echte Werte abgesichert wäre.

Das Problem: Wenn die Subprimes wertlosen werden, dann stürzen auch deren CDOs in den Keller. Doch solange der Subprime-Markt neue Opfer brachte oder am Leben erhielt, solange konnten die Banken diese CDOs verkaufen. Es ähnelt dem Vorgehen in der New-Market Blase: Man verkaufte wertlose Aktien junger Unternehmen mit viel Fantasie. Mit einem Unterschied. Die Banken hatten alles unter voller Kontrolle.

So war es nun auch der Mensch, der den Banken alles glauben mag: Er kaufte, was die Banken anboten. Wer in der New Market Blase leer ausging, der wollte diesmal unter den Gewinnern sein. Wer damals schon gewonnen hatte, der wollte diesmal noch reicher werden. Und die Banken empfahlen ihre faulen Papiere. Sie verliehen so ihr Risiko an andere. So kauften dann Banken die CDOs von anderen Banken. Wenn nur diese durch Ausfall fällig wurden, begann der Dominoeffekt bis zur Ursprungsbank zurück.

Nun gab es auch Staaten, die von der Gier angesteckt wurden. Ein Beispiel ist Island. Solange das System funktionierte, solange war in Island alles okay. Aber als das System zusammenbrach, da war die Schuld bei anderen zu suchen. Wir kürzen ab: Nun begann die größte Banken-Rettungsmission in der Geschichte der Welt: Staaten und deren Zentralbanken pumpten Geld in den Markt, weil die Banken inzwischen untereinander sich nicht mehr vertrauten. Teilweise wurden dabei Banken von Staaten gerettet, weil deren Portfolio oftmals nicht gekennzeichnete billige Staatskredite enthielt. Wären diese durch Insolvenz fällig geworden, dann wäre zum Beispiel die Staatsverschuldung Deutschlands drastisch gestiegen.

Das ist kein Witz: Deutschland hatte bei der Hypo Real kurze teure Kredite in längerfristige günstige Kredite umgewandelt. Das mag ökonomisch klingen. Aber die längere Laufzeit bedeutet absolut höhere Zinszahlung. So hatte die deutsche Regierung ihre eigentliche Verschuldung verschleiern können. Aus dieser Sicht macht es natürlich für jeden Sinn, dass die deutsche Regierung alles dafür tat, die HRE zu retten. Es ging also weniger um die Rettung des Geldes der kleinen Leute, es ging um das Verschleiern der fatalen Fehler der Regierung und der Politik.

Zurück zur Blase: Nach dem schon 2007 vorhergesagten Platzen der Subprime-Blase und dem Niedergang der Erwartungen und der Märkte begann Ende 2009 die Stimmung zumindest in Deutschland wieder umzuschwenken. Die Banken sind gerettet, das kurze Aufblühen der Konjunktur durch den billigen Euro, was kann da noch passieren? Die Kurse stiegen wieder und die Verlierer der Subprime waren wieder dabei. Seriöse Medien wie Handelsblatt und FTD sprachen wieder von tollen Kursen und von Managern, die ihre eigenen Aktien kauften. Wieder war die Gier unaufhaltsam und jeder wollte dabei sein. Das ist menschliche Psychologie und hat nichts mit Logik zu tun.

Das Ende ist bekannt: Die Staaten, die angeblich nur über Sicherheiten für die Banken verschuldet waren, mussten ihre Sicherheiten und damit Rücklagen erhöhen. Dazu kommen die Staaten, die nun schon seit vielen Jahren als hochverschuldet und so de facto als pleite gelten. Griechenlands Zustand ist weder Zufall noch Neuentdeckung. Laut Griechen selber haben die Griechen kein besonders enges Verhältnis zu gesellschaftlicher Solidarität und zu ihrem Staat. Dass nun manche Zusagen der griechischen Regierung bezüglich Einsparungen bröckeln ist nicht unerwartet. Keine kann ernsthaft erwarten, dass Griechenland wirklich sparen wird. Die nächste Wahl bringt die Opposition an die Macht und dann ist es wie immer in Griechenland: Einzige Stabilität ist der sommerliche Waldbrand, um günstiges Bauland zu erwerben. Ähnliches gilt für Portugal.

Jetzt sind wir in der Realität angekommen. Die europäischen Staaten sind hoch verschuldet. Gute Wirtschaftskräfte wie Deutschland bürgen für 300 Milliarden nicht selbst verschuldete Euro, weil Staaten wie Frankreich griechische Anleihen en masse gekauft hatten. Weil andere europäische Staaten in Partylaune waren oder jeglichen ökonomischen Verstand vermissen ließen. Weil diese europäischen Staaten sich nun schwer tun, zu sparen und Deutschland gleichzeitig vorwerfen, eine Art drittes Geldreich anzustreben. Dazu beginnen die Banken nicht erst seit Ackermanns Rede sich wieder gegenseitig zu misstrauen. Die Stimmung des Marktes wird angesichts so vieler Enttäuschungen in den Boden stürzen.

Das ist die Basis für die zukünftige wirtschaftliche Entwicklung. Finanzminister Schäuble bezeichnete dies als „Rezession sieht anders aus“ und zimmerte einen Etat 2012 mit 27 Milliarden Euro Neuverschuldung. Er feiert dies auch noch gegenüber dem Vorjahr mit dessen Neuverschuldung von 30 Milliarden Euro. Deutschland interessiert sich nur noch für die Entwicklung der Neuverschuldung. Dass auf Basis normaler Mathematik einfach berechenbar ist, dass so die Gesamtschulden weiter wachsen werden, das interessiert aktuell keinen Politiker. Es ist schließlich nicht sein Geld, sondern das Geld des deutschen Volkes.

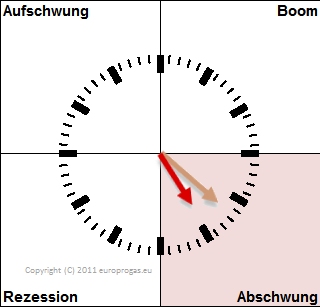

Als Fazit bleibt dem Club of Politics nur noch die Schlussfolgerung, sich der eigenen Konjunkturuhr anzuschließen: Es kommt eine schwere wirtschaftliche Krise auf die Welt zu.

Als Fazit bleibt dem Club of Politics nur noch die Schlussfolgerung, sich der eigenen Konjunkturuhr anzuschließen: Es kommt eine schwere wirtschaftliche Krise auf die Welt zu.

Auch Deutschland wird sich dank seiner Gläubiger-Funktion in eine Investitionskrise bewegen. Das Geld wird dann in Griechenland benötigt.

Deutschland ist dann gefangen in der Verpflichtung Staaten zu helfen, die jetzt ohnehin schon pleite sind.

Andere mögliche Wirtschaftslokomotiven wie USA und China werden ebenfalls in eigenen Schulden ersticken beziehungsweise keine Konsumenten finden. Es werden weitere Banken in die Insolvenz gehen und Staaten ihre Schulden nicht mehr zurückzahlen. Damit kommt der für den Kapitalismus notwendige Kreislauf des Geldes zum Erliegen.

Verehrter Herr Schäuble, so sieht der Beginn von Rezession aus.

Club of Politics

Kommentar hinterlassen

Du musst angemeldet sein, um einen Kommentar abzugeben.